环球关注:《国债期货》:什么是持有期损益?

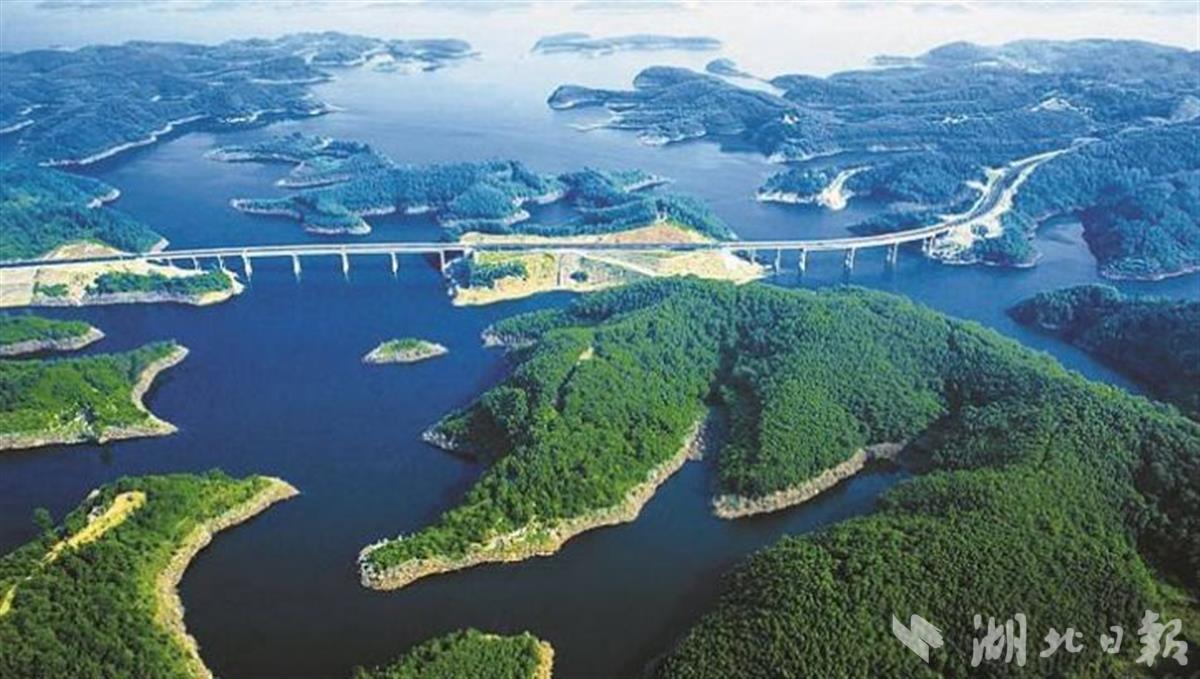

(资料图片)

(资料图片)

持有期损益就是指持有债券期间的票息收入减去资金成本。

如果国债的票息超过资金成本,那么持有国债就可以带来正的持有期收益,即可以获利。资金成本可以是购买国债的资金来源的成本,内部资金的成本,或者机会成本。举例来说,如果一个投资者购买国债的资金来源是回购,那么资金的成本他需要按照回购来计算,假设国债票息3%,回购的利率是2.7%,那么他每天可以获得(3%-2.7%)×1/365的回报,如果回购利率是3.5%,那么他则每天面临-0.5%×1/365的亏损。再如,一家金融机构的自营,其资金成本是Shibor+75bps,如果Shibor是3.3%,则自营资金的成本是4.05%,假设国债票息3%,那么持有国债对于该机构的自营交易来说是亏损的,每天的收入不能覆盖资金成本。最后我们举个例子来说明机会成本。如果一个机构的资金本来打算去做逆回购,看见国债有些机会,打算做国债,那么资金的机会成本应该按照逆回购来计算,一般来说逆回购的利率就是国债投资的资金成本,通常而言,逆回购低于5~7年国债的收益率,不过在季末、节前资金紧张期间,逆回购利率可能会高于国债票息。

当然,如果投资者以自有资金来交易国债,并且不考虑机会成本,那么持有期收益就是票息,个人投资者往往会这么做,不过对于机构投资者来说,还是需要考虑资金成本的。

以上三种方式在不同的投资者眼中,看法不尽相同。有些投资者会觉得例如回购等方式是计量持有期成本更好的方式,有些投资者不能进行回购融资,因此内部的资金成本和机会成本是此类投资者衡量资金成本的方式。

这样可能造成一个问题,投资者计量资金成本不同,造成相同的交易在各家的盈亏计量不相同,例如:

国债票息3.2%,回购成本2.9%,Shibor为3%。A投资者使用回购融资,B投资者不能使用回购,主要采用自有资金,资金成本是Shibor+50bps。在此情况下,A投资者的持有期损益=3.2%-2.9%=0.3%,持有债券可以带来正的回报和现金流,对于B投资者来说,虽然没有回购融资的现金流支出,但回报是负的,持有期收益率=3.2%-3.5%=-0.3%。

关键词: